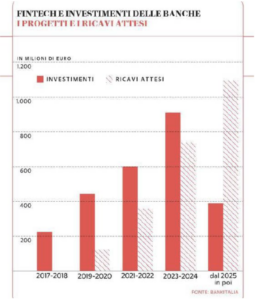

L’indagine di Bankitalia di aprile 2024 rileva come gli investimenti delle banche italiane in tecnologie innovative dovrebbero crescere del 50% nel biennio 2023-2024 passando quindi da 600 milioni del biennio 2021-2022 a circa 901 milioni per il biennio corrente.

Una crescita notevole, ma che rappresenta ancora solo il 5% delle spese totali delle banche in soluzioni tecnologiche: hardware, impianti tecnologici, software e spese per il funzionamento delle tecnologie rappresentano infatti ancora la stragrande maggioranza della spesa sostenuta dagli istituti di credito in questo ambito.